News Press Service

FMI

Por Serkan Arslanalp , Barry Eichengreen y Chima Simpson-Bell

El predominio del dólar –el enorme papel del dólar estadounidense en la economía mundial– se ha puesto de relieve recientemente a medida que la solidez de la economía estadounidense, una política monetaria más estricta y un mayor riesgo geopolítico han contribuido a una mayor valoración del dólar.

Al mismo tiempo, la fragmentación económica y la posible reorganización de la actividad económica y financiera mundial en bloques separados y no superpuestos podrían alentar a algunos países a utilizar y mantener otras monedas internacionales y de reserva.

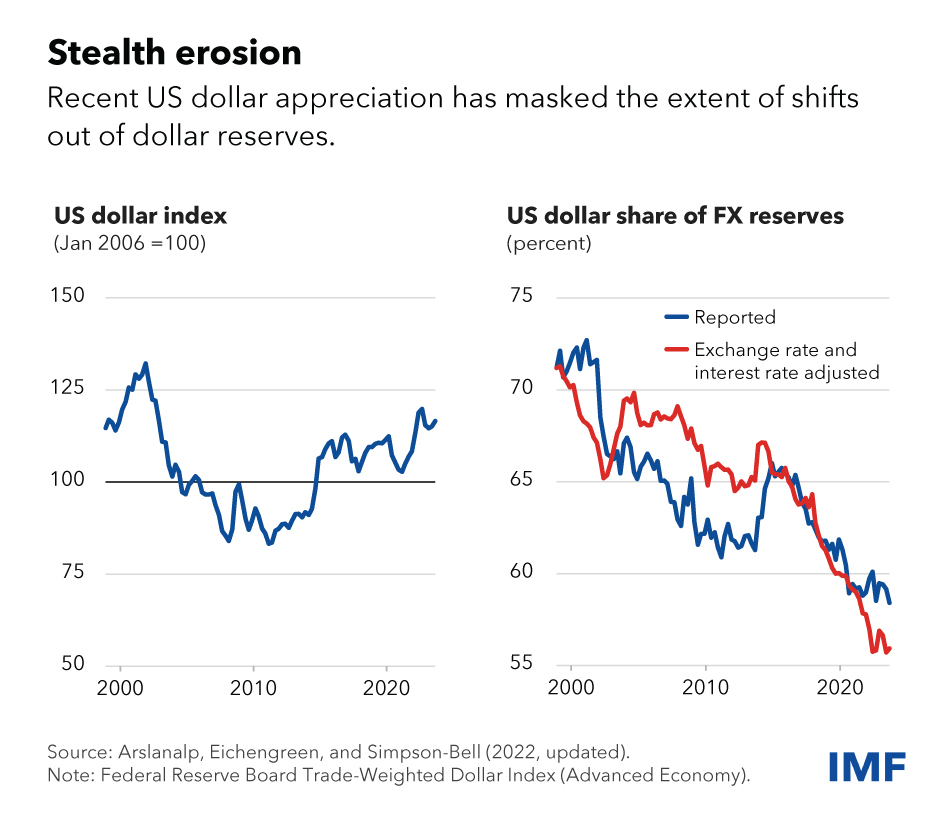

Datos recientes de la Composición Monetaria de las Reservas Oficiales de Divisas (COFER) del FMI apuntan a una disminución gradual en curso de la participación del dólar en las reservas de divisas asignadas por los bancos centrales y los gobiernos.

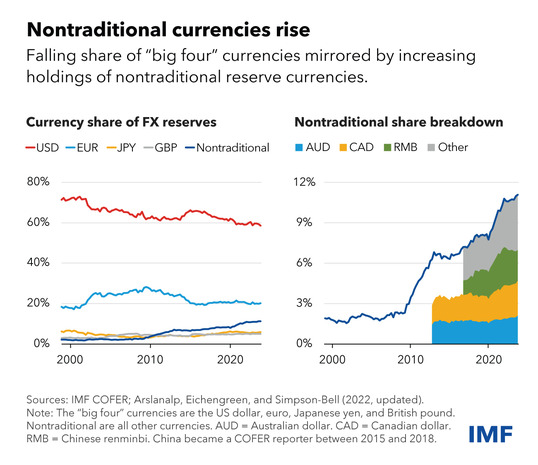

Sorprendentemente, el papel reducido del dólar estadounidense en las últimas dos décadas no ha ido acompañado de aumentos en la participación de las otras “cuatro grandes” monedas: el euro, el yen y la libra. Más bien, ha ido acompañada de un aumento en la proporción de lo que hemos llamado monedas de reserva no tradicionales, incluidos el dólar australiano, el dólar canadiense, el renminbi chino, el won surcoreano, el dólar de Singapur y las monedas nórdicas.

Estas monedas de reserva no tradicionales son atractivas para los administradores de reservas porque brindan diversificación y rendimientos relativamente atractivos, y porque se han vuelto cada vez más fáciles de comprar, vender y mantener con el desarrollo de nuevas tecnologías financieras digitales (como la creación automática de mercados y la gestión automatizada de la liquidez). sistemas).

Esta tendencia reciente es aún más sorprendente dada la fortaleza del dólar, que indica que los inversores privados han optado por activos denominados en dólares. O eso parecería a partir del cambio en los precios relativos. Al mismo tiempo, esta observación recuerda que las fluctuaciones del tipo de cambio pueden tener un impacto independiente en la composición monetaria de las carteras de reservas de los bancos centrales.

Los cambios en los valores relativos de diferentes títulos públicos, que reflejan movimientos de las tasas de interés, pueden tener un impacto similar, aunque este efecto tenderá a ser menor, en la medida en que los rendimientos de los bonos en las principales monedas generalmente varían al mismo tiempo.

En cualquier caso, estos efectos de valoración no hacen más que reforzar la tendencia general. Desde una perspectiva más amplia, en las últimas dos décadas, el hecho de que el valor del dólar estadounidense se haya mantenido prácticamente sin cambios, mientras que la participación del dólar en las reservas globales ha disminuido, indica que los bancos centrales efectivamente se han ido alejando gradualmente del dólar.

Al mismo tiempo, las pruebas estadísticas no indican una caída acelerada en la proporción de reservas del dólar, contrariamente a las afirmaciones de que las sanciones financieras estadounidenses han acelerado el alejamiento del dólar.

Sin duda, es posible, como algunos han argumentado, que los mismos países que buscan dejar de tener dólares por razones geopolíticas no reporten información sobre la composición de sus carteras de reservas a la COFER.

Tenga en cuenta, sin embargo, que las 149 economías declarantes representan hasta el 93 por ciento de las reservas mundiales de divisas. En otras palabras, los que no informan constituyen sólo una proporción muy pequeña de las reservas globales.

Una moneda de reserva no tradicional que está ganando participación de mercado es el renminbi chino, cuyas ganancias igualan una cuarta parte de la caída en la participación del dólar.

El gobierno chino ha estado impulsando políticas en múltiples frentes para promover la internacionalización del renminbi, incluido el desarrollo de un sistema de pago transfronterizo, la extensión de líneas de intercambio y la puesta a prueba de una moneda digital del banco central. Por lo tanto, es interesante observar que la internacionalización del renminbi, al menos medida por la proporción de reservas de la moneda, muestra signos de estancamiento.

Los datos más recientes no muestran un nuevo aumento en la participación monetaria del renminbi: algunos observadores pueden sospechar que la depreciación del tipo de cambio del renminbi en los últimos trimestres ha encubierto aumentos en las tenencias de reservas de renminbi.

Sin embargo, incluso ajustando las variaciones del tipo de cambio se confirma que la proporción de reservas del renminbi ha disminuido desde 2022.

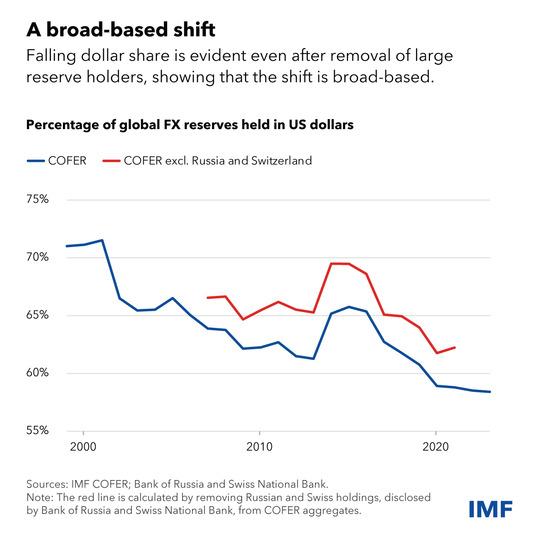

Algunos han sugerido que lo que hemos caracterizado como una disminución continua de las tenencias de dólares y un aumento de la proporción de reservas de monedas no tradicionales refleja en realidad el comportamiento de un puñado de grandes tenedores de reservas.

Rusia tiene razones geopolíticas para ser cautelosa a la hora de mantener dólares, mientras que Suiza, que acumuló reservas durante la última década, tiene razones para mantener una gran fracción de sus reservas en euros, siendo la zona del euro su vecino geográfico y su socio comercial más importante.

Pero cuando excluimos a Rusia y Suiza del agregado COFER, utilizando datos publicados por sus bancos centrales de 2007 a 2021, encontramos pocos cambios en la tendencia general.

De hecho, este movimiento es bastante amplio. En nuestro documento de 2022 , identificamos 46 “diversificadores activos”, definidos como países con una proporción de reservas de divisas en monedas no tradicionales de al menos el 5 por ciento a fines de 2020.

Estos incluyen las principales economías avanzadas y mercados emergentes, incluida la mayoría de los países. Economías del Grupo de los Veinte (G20). Para 2023, al menos tres países más (Israel, Países Bajos, Seychelles) se habrán sumado a esta lista.

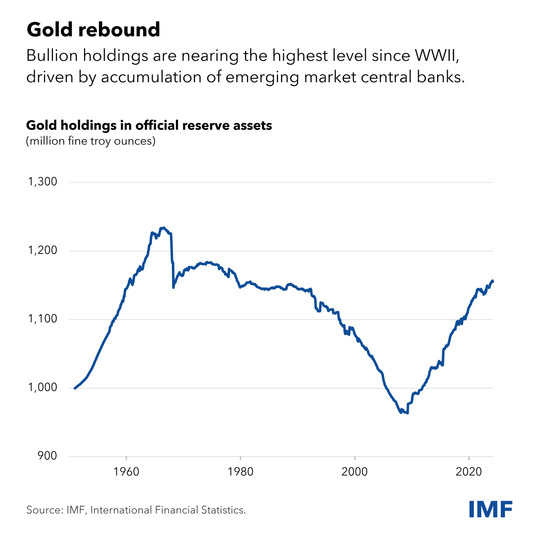

También descubrimos que las sanciones financieras, cuando se impusieron en el pasado, indujeron a los bancos centrales a desviar modestamente sus carteras de reservas de las monedas, que corren el riesgo de ser congeladas y redistribuidas, en favor del oro, que puede almacenarse en el país y así está libre de riesgo de sanciones.

Ese trabajo también demostró que la demanda de oro por parte de los bancos centrales respondió positivamente a la incertidumbre de la política económica global y al riesgo geopolítico global. Estos factores pueden estar detrás de una mayor acumulación de oro por parte de varios bancos centrales de mercados emergentes. Sin embargo, antes de exagerar esta tendencia, es importante recordar que el oro como proporción de las reservas sigue siendo históricamente bajo.

En resumen, el sistema monetario y de reservas internacional continúa evolucionando. Los patrones que destacamos anteriormente (un alejamiento muy gradual del dominio del dólar y un papel cada vez mayor de las monedas no tradicionales de economías pequeñas, abiertas y bien administradas, habilitado por las nuevas tecnologías de comercio digital) permanecen intactos