News Press Service

FMI

Por Vitor Gaspar, Paulo Medas y Roberto Perrelli

Los responsables de la formulación de políticas deben encontrar el equilibrio adecuado frente a una deuda elevada y una inflación en aumento.

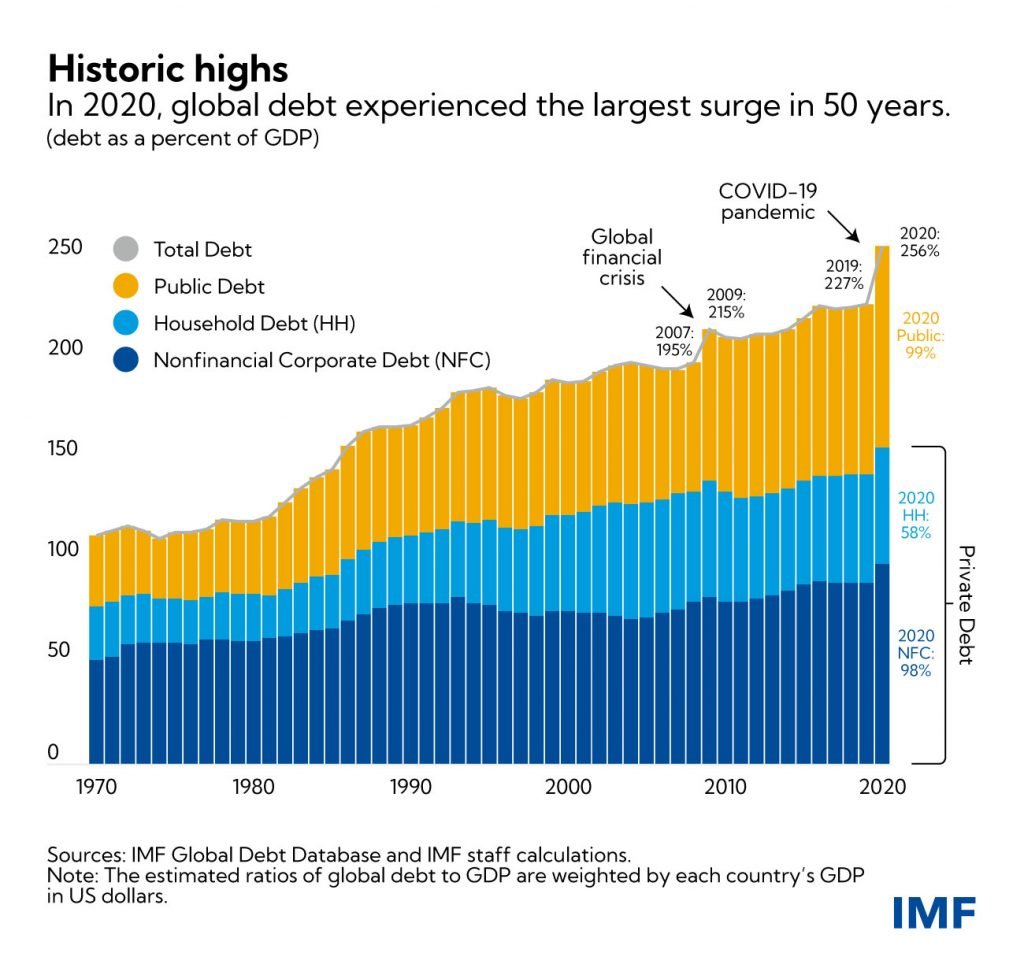

En 2020, observamos el aumento de la deuda en un año más grande desde la Segunda Guerra Mundial, con una deuda global que aumentó a 226 billones de dólares a medida que el mundo se vio afectado por una crisis de salud global y una profunda recesión. La deuda ya estaba elevada al entrar en la crisis, pero ahora los gobiernos deben navegar por un mundo de niveles récord de deuda pública y privada, nuevas mutaciones de virus y una inflación creciente.

La deuda global aumentó en 28 puntos porcentuales hasta el 256 por ciento del PIB en 2020, según la última actualización de la Base de datos de deuda global del FMI .

El endeudamiento de los gobiernos representó un poco más de la mitad del aumento, ya que el índice de deuda pública mundial saltó a un récord del 99 por ciento del PIB. La deuda privada de las sociedades no financieras y los hogares también alcanzó nuevos máximos.

Los aumentos de la deuda son particularmente sorprendentes en las economías avanzadas, donde la deuda pública aumentó de alrededor del 70 por ciento del PIB, en 2007, al 124 por ciento del PIB, en 2020. La deuda privada, por otro lado, aumentó a un ritmo más moderado de 164 a 178 por ciento del PIB, en el mismo período.

La deuda pública representa ahora casi el 40 por ciento de la deuda mundial total, la proporción más alta desde mediados de la década de 1960. La acumulación de deuda pública desde 2007 se puede atribuir en gran medida a las dos principales crisis económicas que han enfrentado los gobiernos: primero la crisis financiera mundial y luego la pandemia de COVID-19.

La gran brecha financiera

Sin embargo, la dinámica de la deuda difiere notablemente de un país a otro. Las economías avanzadas y China representaron más del 90 por ciento del aumento de la deuda de $ 28 billones en 2020. Estos países pudieron expandir la deuda pública y privada durante la pandemia, gracias a las bajas tasas de interés, las acciones de los bancos centrales (incluidas las grandes compras del gobierno). deuda) y mercados financieros bien desarrollados. Pero la mayoría de las economías en desarrollo se encuentran en el lado opuesto de la brecha financiera, enfrentando un acceso limitado a la financiación y, a menudo, tasas de endeudamiento más altas.

Al observar las tendencias generales, vemos dos desarrollos distintos.

En las economías avanzadas, los déficits fiscales se dispararon a medida que los países vieron colapsar los ingresos debido a la recesión y pusieron en marcha medidas fiscales radicales a medida que se extendía el COVID-19. La deuda pública aumentó 19 puntos porcentuales del PIB, en 2020, un aumento como el observado durante la crisis financiera mundial, en dos años: 2008 y 2009. Sin embargo, la deuda privada aumentó en 14 puntos porcentuales del PIB en 2020, casi el doble como durante la crisis financiera mundial, lo que refleja la naturaleza diferente de las dos crisis. Durante la pandemia, los gobiernos y los bancos centrales apoyaron más préstamos del sector privado para ayudar a proteger vidas y medios de subsistencia. Mientras qué durante la crisis financiera mundial, el desafío era contener el daño del sector privado excesivamente apalancado.

Los mercados emergentes y los países en desarrollo de bajos ingresos enfrentaron restricciones financieras mucho más estrictas, pero con grandes disparidades entre países. China por sí sola representó el 26 por ciento del aumento de la deuda mundial. Los mercados emergentes (excluida China) y los países de bajos ingresos representaron una pequeña parte del aumento de la deuda mundial, entre 1 y 1,2 billones de dólares cada uno, principalmente debido al aumento de la deuda pública.

No obstante, tanto los mercados emergentes como los países de bajos ingresos también enfrentan elevados coeficientes de endeudamiento impulsados por la gran caída del PIB nominal en 2020. La deuda pública en los mercados emergentes alcanzó máximos históricos, mientras que en los países de bajos ingresos se elevó a niveles no vistos desde principios de la década de 2000, cuando muchos se beneficiaban de las iniciativas de alivio de la deuda.

Difícil acto de equilibrio

El gran aumento de la deuda se justificó por la necesidad de proteger la vida de las personas, preservar los puestos de trabajo y evitar una ola de quiebras. Si los gobiernos no hubieran tomado medidas, las consecuencias sociales y económicas habrían sido devastadoras.

Pero el aumento de la deuda amplifica las vulnerabilidades, especialmente a medida que se endurecen las condiciones de financiación. Los altos niveles de deuda limitan, en la mayoría de los casos, la capacidad de los gobiernos para respaldar la recuperación y la capacidad del sector privado para invertir a mediano plazo.

Un desafío crucial es lograr la combinación adecuada de políticas fiscales y monetarias en un entorno de elevado

endeudamiento y aumento de la inflación. Afortunadamente, las políticas fiscal y monetaria se complementaron durante lo peor de la pandemia. Las acciones de los bancos centrales, especialmente en las economías avanzadas, llevaron las tasas de interés a su límite y facilitaron el endeudamiento de los gobiernos.

La política monetaria ahora está cambiando apropiadamente el enfoque hacia el aumento de la inflación y las expectativas de inflación . Si bien un aumento de la inflación y del PIB nominal ayuda a reducir los coeficientes de endeudamiento en algunos casos, es poco probable que esto sostenga una disminución significativa de la deuda. A medida que los bancos centrales aumentan las tasas de interés para evitar una inflación persistentemente alta, los costos de endeudamiento aumentan. En muchos mercados emergentes, las tasas oficiales ya han aumentado y se esperan nuevas subidas. Los bancos centrales también planean reducir sus grandes compras de deuda pública y otros activos en las economías avanzadas, pero la forma en que se lleve a cabo esta reducción tendrá implicaciones para la recuperación económica y la política fiscal.

A medida que suben las tasas de interés, la política fiscal deberá ajustarse, especialmente en países con mayor vulnerabilidad de la deuda. Como muestra la historia, el apoyo fiscal será menos efectivo cuando respondan las tasas de interés, es decir, un gasto más alto (o impuestos más bajos) tendrá un impacto menor en la actividad económica y el empleo y podría alimentar las presiones inflacionarias. Es probable que se intensifiquen las preocupaciones sobre la sostenibilidad de la deuda.

Los riesgos aumentarán si las tasas de interés globales suben más rápido de lo esperado y el crecimiento flaquea. Un endurecimiento significativo de las condiciones financieras aumentaría la presión sobre los gobiernos, los hogares y las empresas más endeudados. Si los sectores público y privado se ven obligados a desapalancar simultáneamente, las perspectivas de crecimiento se verán afectadas.

Las perspectivas inciertas y las mayores vulnerabilidades hacen que sea fundamental lograr el equilibrio adecuado entre la flexibilidad de las políticas , el ajuste ágil a las circunstancias cambiantes y el compromiso con planes fiscales creíbles y sostenibles a mediano plazo . Esta estrategia reduciría las vulnerabilidades de la deuda y facilitaría el trabajo de los bancos centrales para contener la inflación.

El apoyo fiscal focalizado jugará un papel crucial para proteger a los vulnerables (ver el Monitor Fiscal de octubre de 2021 ) .

Algunos países, especialmente aquellos con altas necesidades de financiamiento bruto (riesgos de refinanciamiento) o expuestos a la volatilidad del tipo de cambio, pueden necesitar ajustarse más rápido para preservar la confianza del mercado y prevenir más dificultades fiscales perturbadoras. La pandemia y la brecha financiera mundial exigen una cooperación y un apoyo internacionales sólidos y eficaces para los países en desarrollo.

Virat Singh, Andrew Womer y Yuan Xiang brindaron una valiosa asistencia en la investigación para actualizar la Base de datos mundial de la deuda.