News Press Service

FMI

Las nubes empiezan a disiparse. La economía global comienza el descenso final hacia un aterrizaje suave, con una inflación que disminuye constantemente y un crecimiento que se mantiene. Pero el ritmo de expansión sigue siendo lento y es posible que se avecinan turbulencias.

La actividad mundial demostró resistencia en el segundo semestre del año pasado, ya que los factores de oferta y demanda respaldaron a las principales economías. Por el lado de la demanda, el aumento del gasto público y privado sostuvo la actividad, a pesar de las estrictas condiciones monetarias.

Por el lado de la oferta, ayudaron una mayor participación de la fuerza laboral, cadenas de suministro reparadas y precios más baratos de la energía y las materias primas, a pesar de las renovadas incertidumbres geopolíticas.

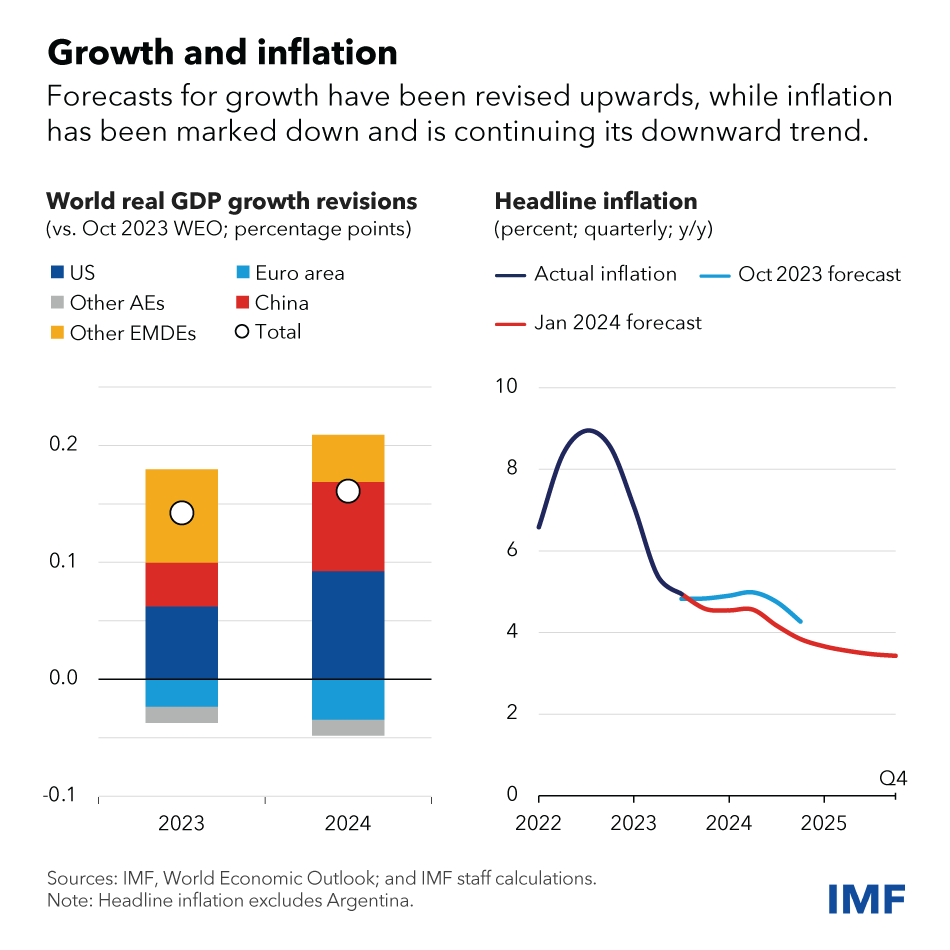

Esta resiliencia se mantendrá. Según nuestro pronóstico de referencia, el crecimiento global se estabilizará en 3,1 por ciento este año, una mejora de 0,2 puntos porcentuales con respecto a nuestras proyecciones de octubre , antes de subir hasta 3,2 por ciento el próximo año.Siguen existiendo importantes divergencias.

Esperamos un crecimiento más lento en Estados Unidos, donde la política monetaria restrictiva todavía está afectando a la economía, y en China, donde el consumo y la inversión más débiles siguen pesando sobre la actividad.

Mientras tanto, en la zona del euro, se espera que la actividad se recupere ligeramente después de un 2023 desafiante, cuando los altos precios de la energía y una política monetaria restrictiva restringieron la demanda. Muchas otras economías siguen mostrando una gran resiliencia, con un crecimiento acelerándose en Brasil, India y las principales economías del Sudeste Asiático.

La inflación continúa disminuyendo. Excluyendo a Argentina, la inflación general global disminuirá a 4,9 por ciento este año, 0,4 puntos porcentuales menos que nuestra proyección de octubre (también excluyendo a Argentina).

La inflación subyacente, excluyendo los precios volátiles de los alimentos y la energía, también tiene una tendencia a la baja. Para las economías avanzadas, la inflación general y básica promediará alrededor del 2,6 por ciento este año, cerca de las metas de inflación de los bancos centrales.

Con la mejora de las perspectivas, los riesgos se han moderado y están equilibrados. En la parte de arriba:

La desinflación podría ocurrir más rápido de lo previsto, especialmente si la tensión del mercado laboral se alivia aún más y las expectativas de inflación a corto plazo continúan disminuyendo, lo que permitiría a los bancos centrales flexibilizar sus políticas antes.

Las medidas de consolidación fiscal que los gobiernos han anunciado para 2024-25 pueden retrasarse a medida que muchos países enfrentan crecientes llamados para aumentar el gasto público en lo que es el año electoral mundial más importante de la historia. Esto podría impulsar la actividad económica, pero también estimular la inflación y aumentar la perspectiva de perturbaciones posteriores.

De cara al futuro, una rápida mejora de la Inteligencia Artificial podría impulsar la inversión y estimular un rápido crecimiento de la productividad, aunque plantea importantes desafíos para los trabajadores .

A la baja:

Podrían producirse nuevas interrupciones en el suministro y las materias primas, tras las renovadas tensiones geopolíticas, especialmente en el Medio Oriente. Los costos de envío entre Asia y Europa han aumentado notablemente, a medida que los ataques del Mar Rojo desvían los cargamentos por África. Si bien las perturbaciones siguen siendo limitadas hasta el momento, la situación sigue siendo volátil.

La inflación subyacente podría resultar más persistente. El precio de los bienes sigue siendo históricamente elevado en relación con el de los servicios. El ajuste podría adoptar la forma de una inflación más persistente de los servicios (y en general). La evolución de los salarios, particularmente en la zona del euro, donde los salarios negociados todavía están aumentando, podría aumentar las presiones sobre los precios.

Los mercados parecen excesivamente optimistas sobre las perspectivas de recortes de tipos anticipados. Si los inversores reevaluaran su opinión, las tasas de interés a largo plazo aumentarían, lo que ejercería una presión renovada sobre los gobiernos para implementar una consolidación fiscal más rápida que podría afectar el crecimiento económico.

Desafíos políticos

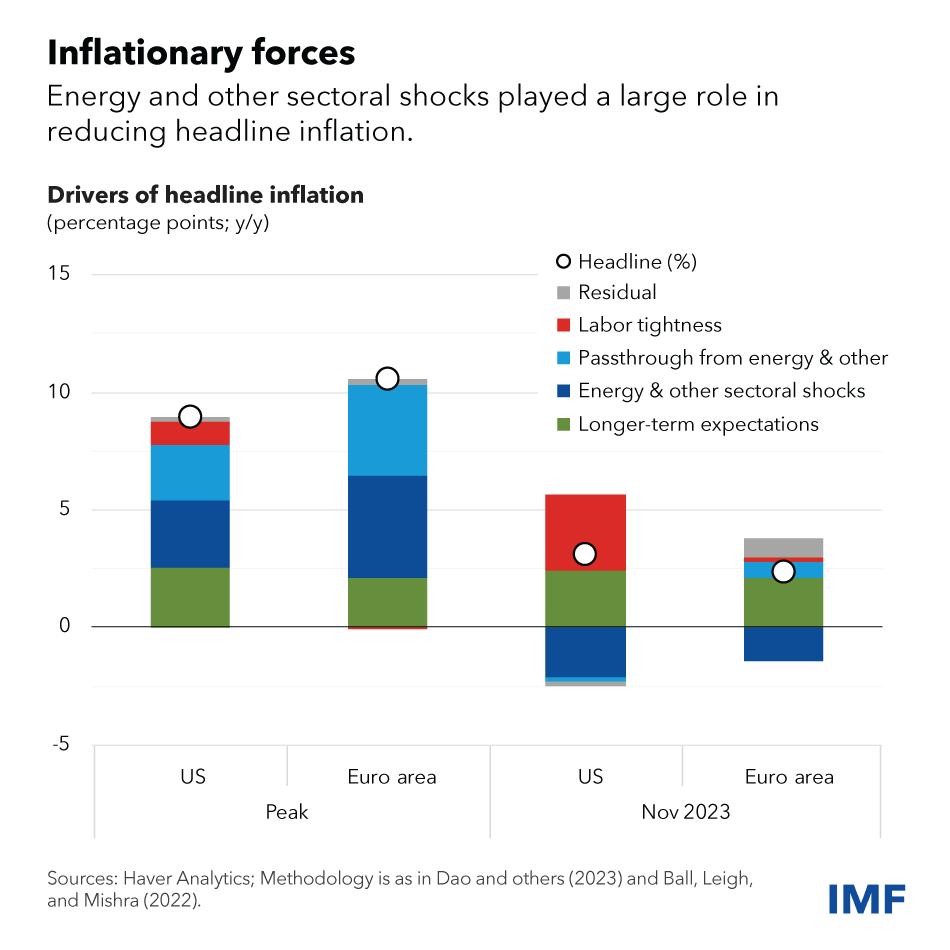

Ahora que la inflación está retrocediendo y el crecimiento se mantiene estable, ha llegado el momento de hacer balance y mirar hacia adelante. Nuestro análisis muestra que una parte sustancial de la desinflación reciente se produjo a través de una caída de los precios de las materias primas y la energía, más que a través de una contracción de la actividad económica.

Dado que el ajuste monetario normalmente funciona mediante En la deprimente actividad económica, una pregunta relevante es ¿qué papel ha jugado, si es que ha tenido alguno, la política monetaria? La respuesta es que funcionó a través de dos canales adicionales.

En primer lugar, el rápido ritmo de ajuste ayudó a convencer a personas y empresas de que no se permitiría que se estableciera una inflación alta. Esto evitó que las expectativas de inflación aumentaran persistentemente, contribuyó a frenar el crecimiento de los salarios y redujo el riesgo de una espiral de precios-salarios. En segundo lugar, la naturaleza inusualmente sincronizada del ajuste redujo la demanda mundial de energía, reduciendo directamente la inflación general.

Pero persisten las incertidumbres y los bancos centrales ahora enfrentan riesgos bilaterales. Deben evitar una flexibilización prematura que desharía muchas ganancias de credibilidad obtenidas con tanto esfuerzo y provocaría un repunte de la inflación.

Pero los signos de tensión están aumentando en sectores sensibles a las tasas de interés, como la construcción, y la actividad crediticia ha disminuido marcadamente. Será igualmente importante girar hacia la normalización monetaria a tiempo, ya que varios mercados emergentes donde la inflación está en fuerte descenso ya han comenzado a hacerlo. No hacerlo pondría en peligro el crecimiento y correría el riesgo de que la inflación cayera por debajo del objetivo.

Mi sensación es que Estados Unidos, donde la inflación parece estar más impulsada por la demanda, necesita centrarse en los riesgos de la primera categoría, mientras que la zona del euro, donde el aumento de los precios de la energía ha desempeñado un papel desproporcionado, necesita gestionar más el segundo riesgo. . En ambos casos, mantenerse en el camino hacia un aterrizaje suave puede no ser fácil.

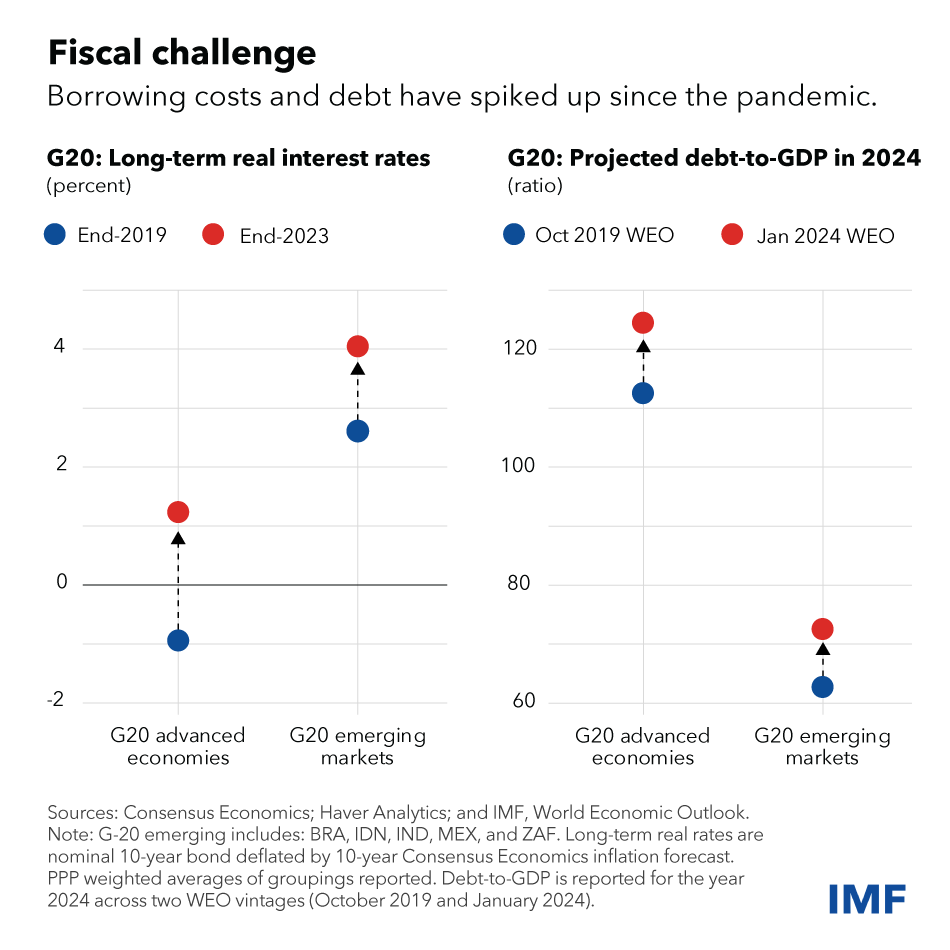

El mayor desafío que tenemos por delante es abordar los elevados riesgos fiscales. La mayoría de los países salieron de la pandemia y la crisis energética con niveles de deuda pública y costos de endeudamiento más altos. Reducir la deuda pública y los déficits dará espacio para hacer frente a shocks futuros.

Las medidas fiscales restantes introducidas para compensar los altos precios de la energía deberían eliminarse gradualmente, ya que la crisis energética ha quedado atrás. Pero se necesita más. El peligro es doble. El riesgo más apremiante es que los países hagan muy poco. Las fragilidades fiscales se acumularán hasta que el riesgo de una crisis fiscal obligue a realizar ajustes repentinos y perturbadores, a un gran costo. El otro riesgo, que ya es relevante para algunos países, es hacer demasiado, demasiado pronto, con la esperanza de convencer a los mercados de su rectitud fiscal. Esto podría poner en peligro las perspectivas de crecimiento. También haría mucho más difícil abordar desafíos fiscales inminentes como la transición climática.

¿Qué hacer entonces? La respuesta es implementar una consolidación fiscal constante, con un primer pago no trivial. Las promesas de ajustes futuros por sí solas no bastan. Este primer tramo debe combinarse con un marco fiscal mejorado y bien aplicado, de modo que los futuros esfuerzos de consolidación sean considerables y creíbles. A medida que la política monetaria comience a flexibilizarse y se reanude el crecimiento, debería resultar más fácil hacer más. No se debe desperdiciar la oportunidad.

Los mercados emergentes han mostrado mucha resiliencia, con un crecimiento mayor de lo esperado y saldos externos estables, en parte debido a mejores marcos monetarios y fiscales. Sin embargo, la divergencia en las políticas entre países puede estimular las salidas de capital y la volatilidad monetaria. Esto exige reservas más sólidas, en consonancia con nuestro Marco de Política Integrada .

Más allá de la consolidación fiscal, la atención debería volver al crecimiento a mediano plazo. Proyectamos un crecimiento global del 3,2 por ciento el próximo año, todavía muy por debajo del promedio histórico. Se necesita un ritmo más rápido para abordar los numerosos desafíos estructurales del mundo: la transición climática, el desarrollo sostenible y el aumento de los niveles de vida.

Nuestra investigación muestra que las reformas que alivian las restricciones más severas a la actividad económica, como la gobernanza, la regulación empresarial y la reforma del sector externo, pueden ayudar a desencadenar ganancias de productividad latentes .

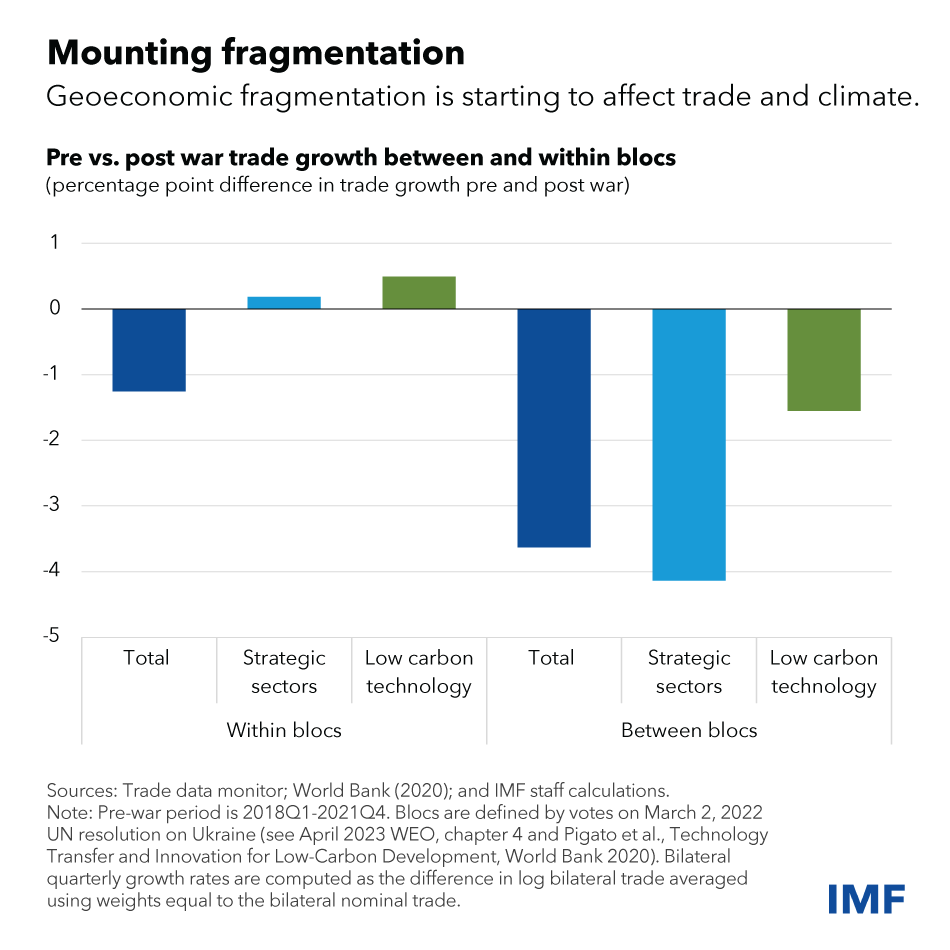

Un crecimiento más fuerte también podría provenir de limitar la fragmentación geoeconómica, por ejemplo, eliminando las barreras comerciales que impiden los flujos comerciales entre diferentes bloques geopolíticos, incluidos los productos tecnológicos con bajas emisiones de carbono que los países emergentes y en desarrollo necesitan de manera crucial.

En lugar de ello, deberíamos esforzarnos por mantener nuestras economías más interconectadas. Sólo así podremos trabajar juntos en prioridades compartidas. La cooperación multilateral sigue siendo el mejor enfoque para abordar los desafíos globales. Los avances hacia ese objetivo, como el reciente aumento del 50 por ciento de los recursos permanentes del Fondo, son bienvenidos.